Mastercard Incorporationってどんな会社?

Mastercard Incorporationはニューヨークに本社を置く、クレジットカードブランドの運営と決済サービスの提供を行なっている会社です。2019年12月期の連結売上高は約1.8兆円、従業員数は約18,600人となっております。マスターカードの歴史は1966年にアメリカでインターバンクカード組合を設立したことから始まります。当時バンクオブアメリカが発行するバンカメリカード(現在のビザ)が圧倒的な地位を占めていました。地方銀行がそれぞれ独自にクレジットカードを発行していたものの、規模が小さかったためバンカメリカードに対抗するべく共同でインターバンクカード組合を設立するに至りました。その後シティバンクが発行していたエブリシングカードが加わったり、、ユーロカードと提携したことによりヨーロッパ市場への進出を果たしました。2006年5月にニューヨーク証券取引所へ上場を果たしました。

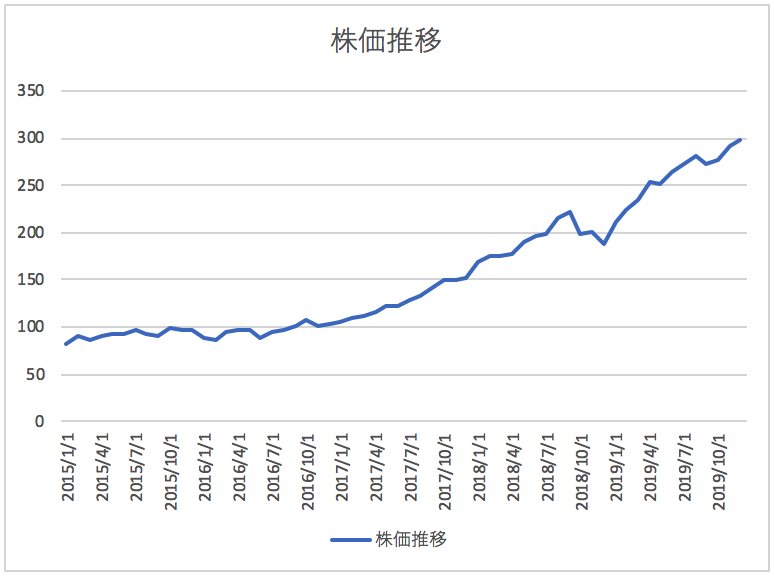

株価の推移

Mastercard Incorporationの2019年12月期から過去5年間の株価の推移は以下のとおりです。

株価は右肩上がりで推移していることが分かります。

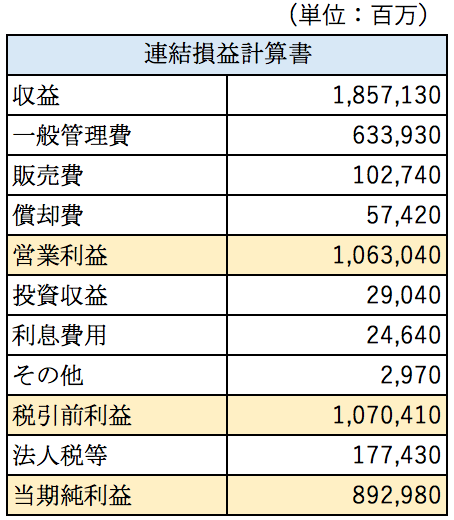

損益計算書分析

2019年12月期の連結損益計算書の概要は以下の通りとなっております。マスターカードはアメリカの会社であるためドル建てで財務諸表を作成しております。今回の分析では分かりやすさを優先して一律に1ドル110円で換算しております。

売上高が1兆8,571億円に対して当期純利益が8,929億円と売上高当期純利益率が48%もあり非常に高い利益率となっております。

売上高の内訳

売上高の内訳を説明する前に、クレジットカードビジネスに関する基本的な事項を説明していきます。(筆者がインターネットで調べた内容をまとめただけですので間違ってたらごめんなさい。)

クレジットカードを使う人とクレジットカード決済ができるお店である加盟店の2者の他に、カード発行会社とアクワイアラという2つの当事者が存在します。

カード発行会社はクレジットカードを利用者に発行し、利用者に対して請求を行う役割を果たしています。利用者が支払いをできない場合には貸し倒れリスクを負います。アクワイアラは加盟店を増やしたり、加盟店に対して支払いを行う役割を果たします。

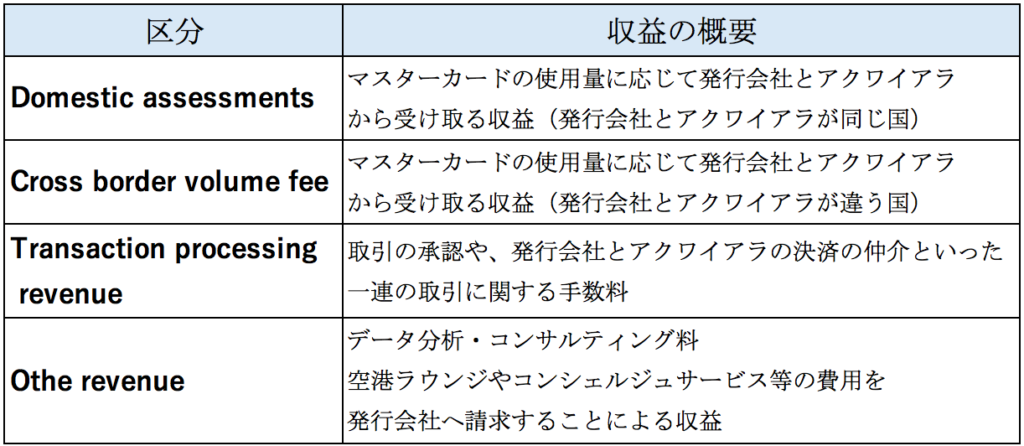

マスターカードは発行会社とアクワイアラの間の決済の仲介やブランドロゴの提供といった役割を果たしております。マスターカードの売上は以下の4つに区分になっております。

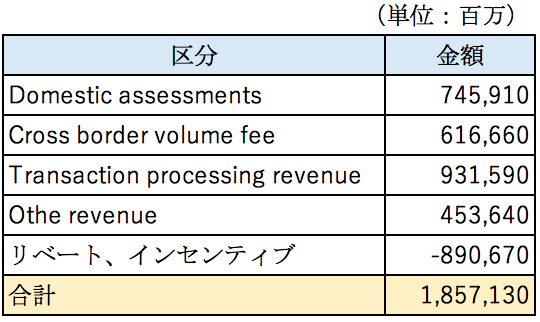

2019年12月期の収益の内訳は以下のとおりとなっております。

カードの利用量に応じて発生する収益でありDomestic assessmentsとCross border volume feeが約半分を占めております。決済金額は国内で完結する取引の方が圧倒的に多いはずですが、Cross border volume feeの収益も非常に大きくなっております。そのため国際取引は手数料率が高いことが予想できます。

海外旅行者は増える一方でしょうから今後も大きく伸びる分野ではないかと思います。Transaction Processing Revenueも決済手数料ですからカード利用量に応じて増える性質の収益となっております。

色々説明した割に身も蓋もない結論となってしまいますが、マスターカードの利用者が増えれば増えるほど収益が増加するということが分かりました。貸し倒れリスクはカード発行会社が負っておりリスクは外部に移転しております。また決済システムの運営は固定費の性質が強い費用ですから収益が伸びれば、利益が大きく伸びるという費用構造になっております。

地域別の売上高

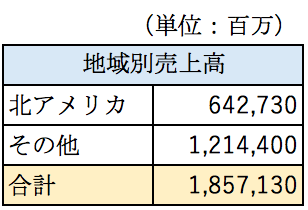

地域別の売上高の内訳は以下の通りです。

本社がある北米地域の売上は約3割程度となっており世界中でマスターカードは利用されていることが分かります。

一般管理費の内訳

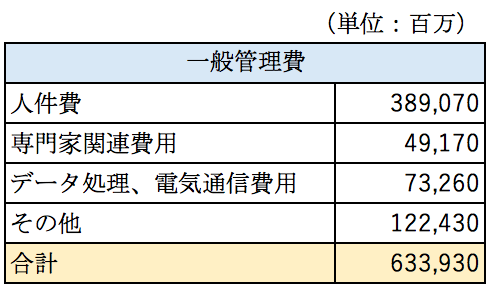

Mastercard Incorporationの2019年12月期の一般管理費の内訳は以下の通りとなっております。

一般管理費は人件費が大部分を占めていることが分かります。決済システムの維持や、世界中のアクワイアラや発行会社の管理に多くの人員が必要なのではないかと考えられます。決済データの通信にも多くの費用がかかっていることが分かります。とはいえ営業利益率は約57%となっており収益性は非常に高いことが分かります。

貸借対照表分析

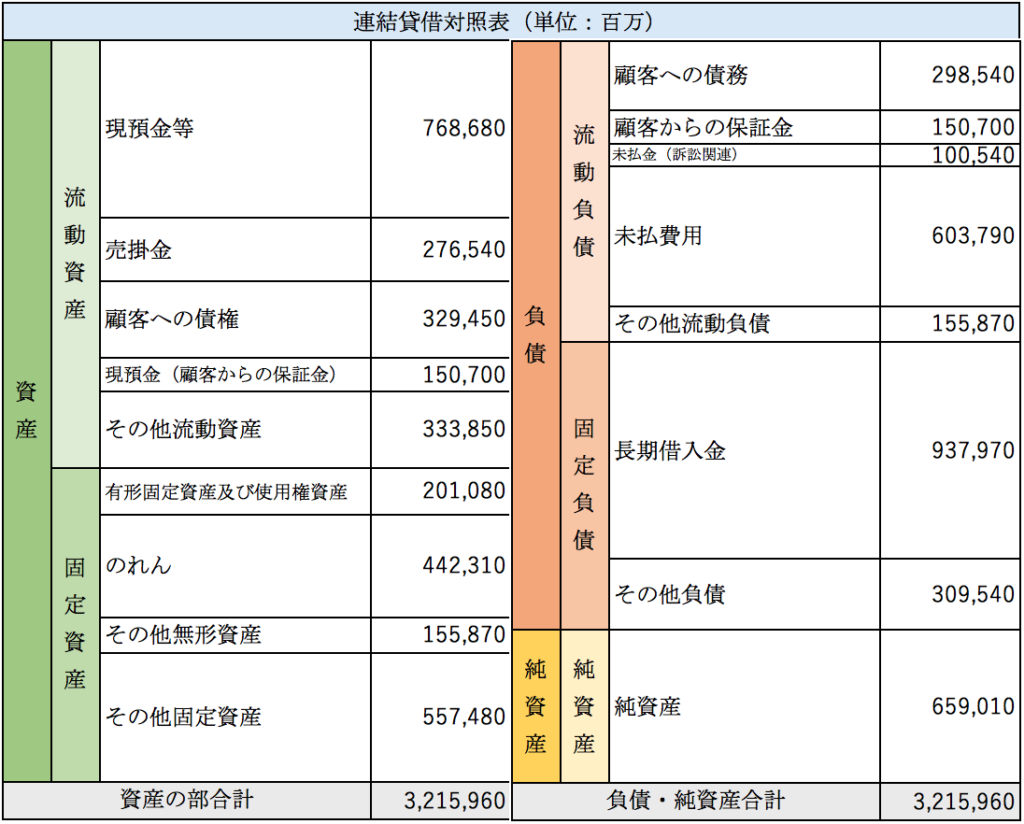

Mastercard Incorporationの2019年12月期の連結貸借対照表の概要は以下のとおりとなっております。

装置産業やメーカーではないため有形固定資産や使用権資産は2,010億円とそれほど大きくはなく、流動資産が資産総額の半分以上を占めております。

固定資産の中で最も大きな金額を占めているのがのれんとなっており約4,423億円計上されております。M&Aを積極的に行なっており、2017年12月期には、イギリスのダイレクト決済サービス会社Vocalinkを買収しました。また2019年12月期にはデンマークの決済サービス会社のNets Denmark A/Sの買収に合意しております。プラスチックカードによる決済からスマホ決済へに移行する動きが進んでおり、マスターカードも決済手段の多様化に対応するために買収を進めているようです。

負債の部に目を向けると、長期借入金が9,379億円もの金額が計上されております。毎年莫大な利益を計上しているので配当を抑えて、返済に回した方がいいようにも思えます。自己資本比率は約20%と比較的低くなっておりますが、圧倒的な収益力を考えれば全く問題ないでしょう。

まとめ

今回はクレジットカードの国際ブランドの1つであるMastercard Incorporationを取り上げました。世界中に張り巡らされたMastercardの決済網の頂点に君臨する企業であり、貸し倒れリスクも負っておらずマスターカードで決済されるだけで手数料が入ってくるという理想的なビジネスモデルが構築されております。現状の決済システムに革命的な変かが起こらない限りはキャッシュレス決済や国をまたいだ決済は今後も増えることが予想されますから、マスターカードはさらに成長することが期待できると思います。もしもブロックチェーンを使った決済システムが世界中に広がり、現状の決済システムが使われなくなるようなことが起こってしまえば一転して窮地に立たされることになってしまうでしょう。ただ、今回の分析を通してそれ以外に欠点が見当たらない会社でした。

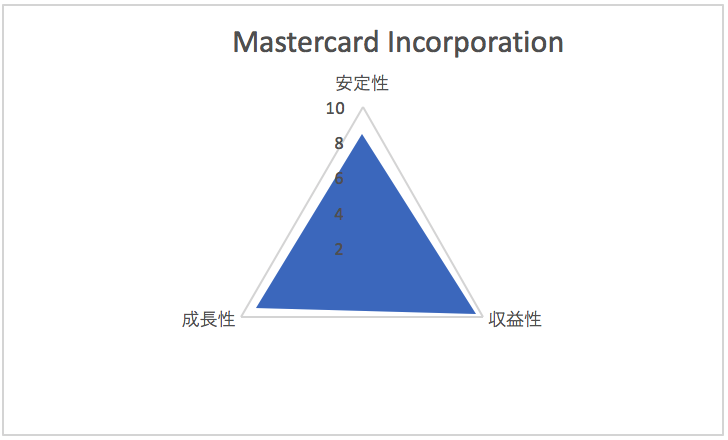

総合評価

以上を踏まえ筆者のMastercard Incorporationの財務数値の評価は以下の通りです。